微信扫一扫关注我们

核心观点 CORE OPINIONS

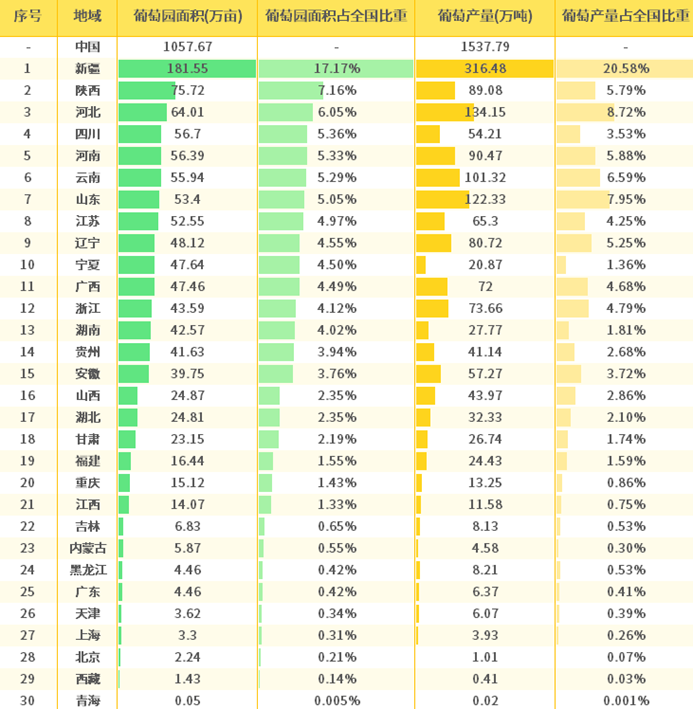

1. 从生产情况来看,中国葡萄园面积近10年来基本稳定,常年保持在1050万亩以上,葡萄产量则整体呈波动上升趋势。2022年,中国葡萄园面积为1057.67万亩,单位面积产量为1453.95千克/亩,产量为1537.79万吨——同比分别增长了0.51%、2.02%、2.53%。主栽品种中,巨峰系优良品种、无核品种发展迅速。从国际地位来看,2022年中国葡萄收获面积位列全球第4位,产量位列全球第1位。

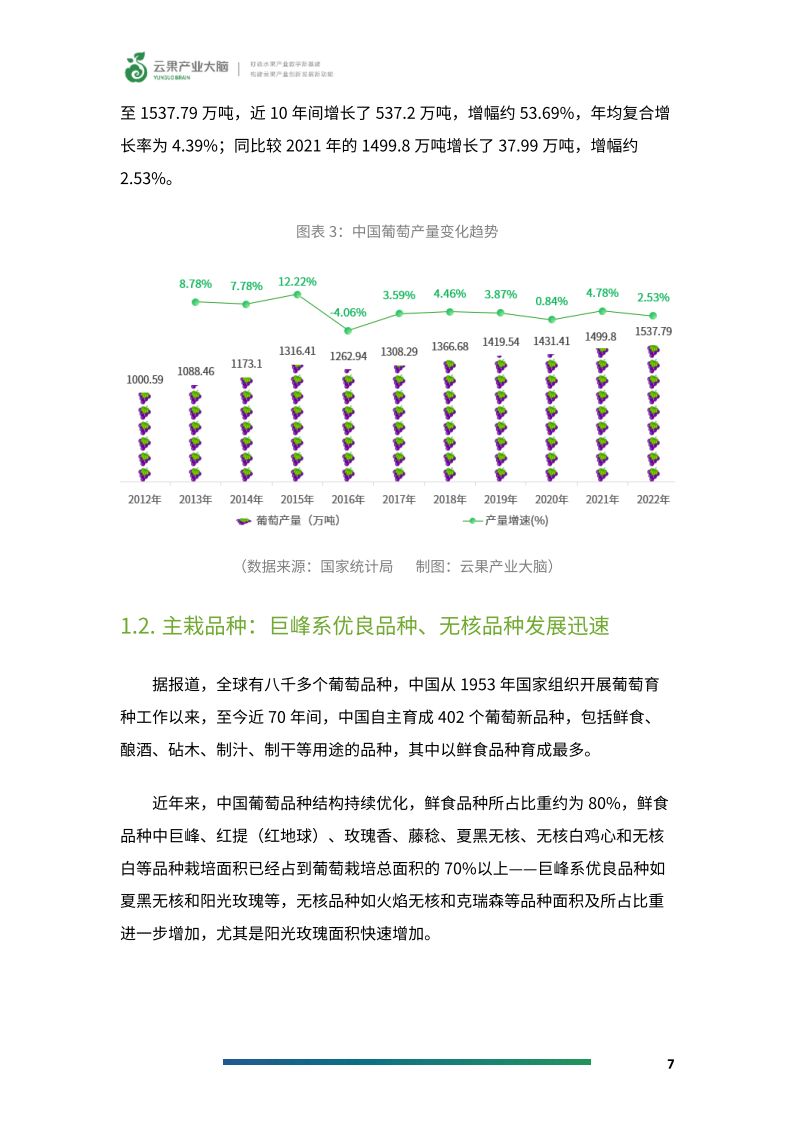

2. 从国内重点运行区域来看,全国31个省(自治区、直辖市)中,除“海南省”外,其余30个省(自治区、直辖市)均涉及葡萄的规模化生产。其中,新疆维吾尔自治区、陕西省、河北省、四川省、河南省、云南省、山东省、江苏省、辽宁省、宁夏回族自治区葡萄园面积位列全国前10位,合计超过全国葡萄园总面积的五分之三(65.43%)。“新疆维吾尔自治区”生产规模常年稳居全国首位。从市场主体来看,截至2024年3月底,全国共有近66007家正常经营状态的葡萄种植相关企业,主要分布在云南省、安徽省、山东省;约16874家葡萄加工相关企业,主要分布在福建省、新疆维吾尔自治区、山东省;约3598家葡萄酒加工相关企业,主要分布在山东省、吉林省、广东省。

3. 从对外贸易来看,受葡萄酒进口单价及进口数量拉动,中国葡萄相关商品贸易逆差常年保持在8亿美元以上。进口商品以“鲜葡萄”和“葡萄酒”为主,其中,“鲜葡萄”主要进口自澳大利亚,主要进口省域为广东省;“葡萄酒”主要进口自法国、智利,主要进口省域为上海市。出口商品以“鲜葡萄”为主,主要出口至泰国、越南,主要出口省域为云南省。

4. 从加工与品牌来看,中国葡萄精深加工技术落后等问题持续存在;葡萄相关品牌众多,却杂而不亮,2023年地标品牌中,“鲜葡萄”以“吐鲁番葡萄”价值相对最高,“葡萄酒”以“贺兰山东麓葡萄酒”价值相对最高。

目录 CONTENTS

1.中国葡萄生产现状分析

1.1. 生产规模

1.1.1. 面积:常年保持在1050万亩以上

1.1.2. 产量:持续增加

1.2. 国际地位:面积第4、产量第1

2.主要产区

3.市场主体分析

3.1. 种植市场主体分析

3.2. 加工市场主体分析

4.对外贸易分析

4.1. 进口分析

4.1.1. 进口量、进口金额逐年下降

4.1.2. 主要进口商品

4.2. 出口分析

4.2.1. 年出口量波动上升,出口金额波动下降

4.2.2. 出口商品概况

5.加工与品牌

5.1. 葡萄酒产量逐年下降

5.2. 葡萄酒市场规模小幅回升

5.3. 葡萄酒企业运营分析

5.4. 葡萄(含葡萄酒)品牌价值分析

前言

葡萄是葡萄科葡萄属多年生木质藤本植物,葡萄果实多汁、美味,并具有助消化、抗衰老、软化血管等作用。在中国,葡萄主要用于鲜食,葡萄酒酿造和水果加工占比相对较低。目前,中国是世界第2大葡萄种植国、第1大鲜食葡萄生产国和消费国、第10大葡萄酒生产国、第5大葡萄酒消费国,葡萄与葡萄酒产业已成为乡村振兴的重要产业,对农业供给侧结构性调整、农业生产实现降本增效、农民实现增收致富等工作具有重要作用。

本文基于云果产业大脑在运营过程中积累的全国葡萄生产规模、主要产区、市场主体、进出口等数据对全国葡萄产业情况进行分析,为从事葡萄产业链上下游科研、育种、种植、加工、仓储、包装、保鲜、运输、销售等活动的主体及社会服务机构提供参考。

1. 中国葡萄生产现状分析

1.1. 生产规模

1.1.1. 面积:常年保持在1050万亩以上

中国葡萄园面积近10年来基本稳定,常年保持在1050万亩以上。据国家统计局数据显示:2014年,中国葡萄园面积首次超过1000万亩,2015~2019年受葡萄市场行情的影响,葡萄园面积波动增长至1089.29万亩,达到近10年来峰值。2020~2022年,受疫情和经济大环境的影响,人们对鲜食葡萄和葡萄加工品的消费减少,叠加大部分葡萄价格下跌等综合因素影响,从业者种植、管理积极性下降,葡萄园面积小幅波动减少。2022年,中国葡萄园面积回升至1057.67万亩,与2012年相比,近10年间增长了138.54万亩,增幅约15.07%,年均复合增长率为1.41%;较2021年的1052.33万亩增长了5.34万亩,同比增幅约0.51%。

图表1:中国葡萄园面积变化趋势

(数据来源:国家统计局 制图:云果产业大脑)

1.1.2. 产量:持续增加

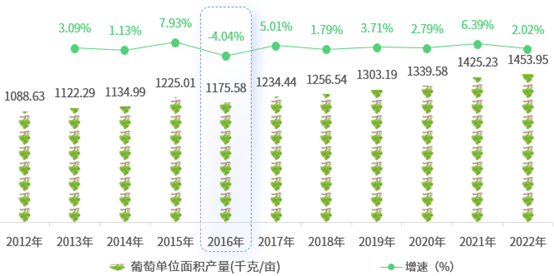

得益于葡萄育种行业的不断发展、品种的优化、科技的发展带来的单产水平的提升,近10年来,中国葡萄产量与单位面积产量均主要在“2016年”出现过同比下降现象。2016年,葡萄园面积下降,加之主产区连续降雨,导致病虫害众多,严重影响葡萄的产量和品质——这一年,中国葡萄单位面积产量为1175.58千克/亩,同比较2015年的1225.01千克/亩下降了49.43千克/亩、降幅约4.04%。2022年,中国葡萄单位面积产量为1453.95千克/亩,同比较2021年的1425.23千克/亩增加了28.72千克/亩、增幅约2.02%;与2012年的1088.63千克/亩相比,近10年间增加了365.32千克/亩,增幅约33.56%,年均复合增长率约2.94%。

图表2:中国葡萄单位面积产量变化趋势

(数据来源:国家统计局 制图:云果产业大脑)

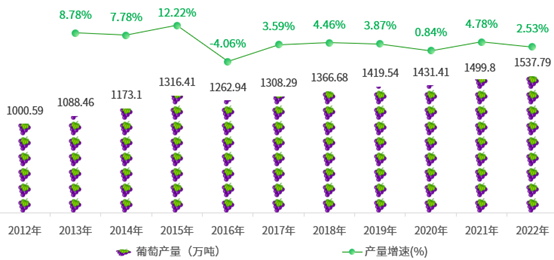

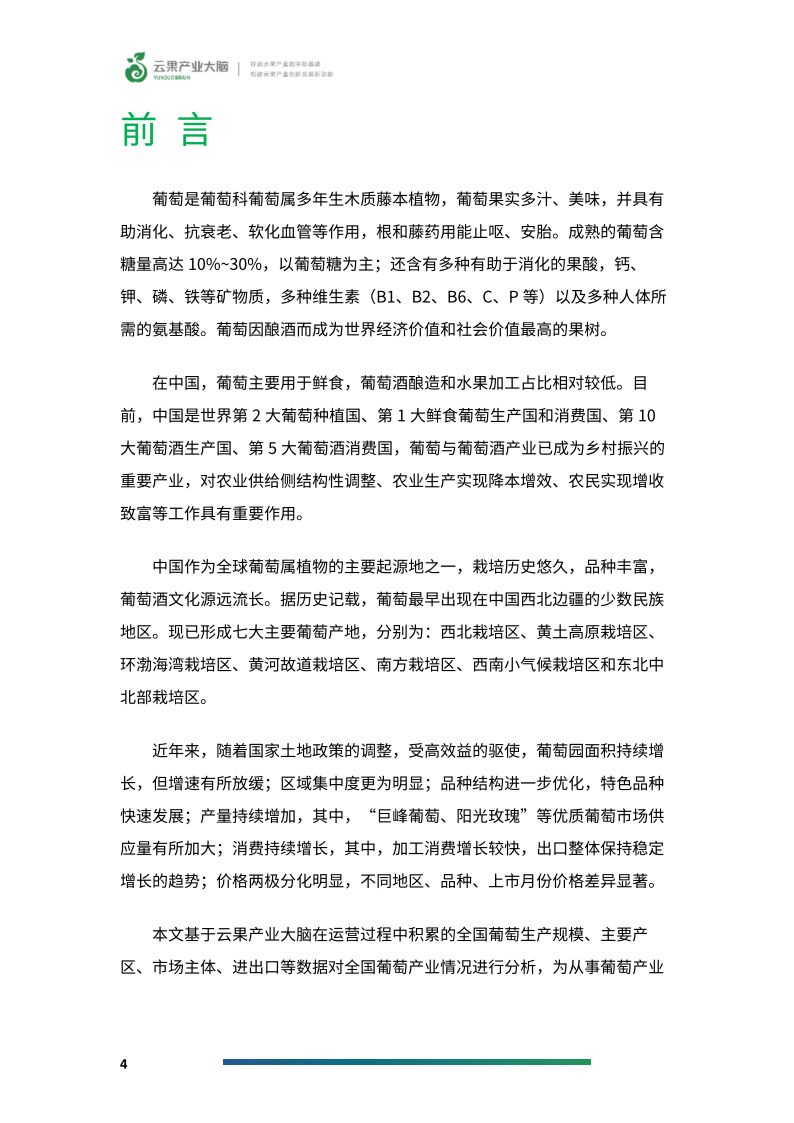

得益于科技的发展、品种的优化以及管理水平的提高带来的单产水平的提升,2012~2022年,中国葡萄产量整体呈波动上升趋势,由1000.59万吨增加至1537.79万吨,近10年间增长了537.2万吨,增幅约53.69%,年均复合增长率为4.39%;同比较2021年的1499.8万吨增长了37.99万吨,增幅约2.53%。

图表3:中国葡萄产量变化趋势

(数据来源:国家统计局 制图:云果产业大脑)

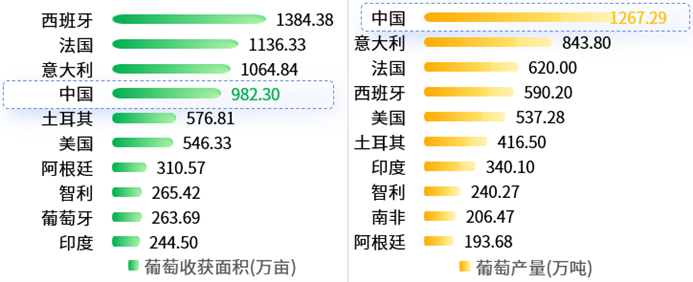

1.2. 国际地位:面积第4、产量第1

据联合国FAO数据库最新数据显示,2022年,中国葡萄收获面积为982.3万亩,位列全球第4位,与排名全球第1位的西班牙(1384.38万亩)相差402.08万亩;葡萄产量为1267.29万吨,位列全球第1位,较排名全球第2位的意大利(843.8万吨)高出423.49万吨。

图表4:2022年,全球葡萄收获面积与产量Top10国家/地区对比

(数据来源:联合国FAO数据库 制图:云果产业大脑)

说明:因统计口径不同,FAO中国葡萄相关数据和国家统计局生产数据存在差异。

2. 主要产区

据国家统计局数据显示,全国31个省(自治区、直辖市)中,除“海南省”外,其余30个省(自治区、直辖市)均涉及葡萄的规模化生产。其中,“新疆维吾尔自治区”葡萄园面积和葡萄产量规模稳居全国首位。

图表5:2022年中国各省葡萄园面积与产量占全国比重明细

(数据来源:国家统计局 制图:云果产业大脑)

3. 市场主体分析

3.1. 种植市场主体分析

从存量数据来看,天眼查数据显示,全国葡萄种植相关企业的注册量整体呈正增长态势。截至2024年3月25日,中国共有近66007家正常经营状态的葡萄种植相关企业,从地区分布来看,主要分布在云南省、安徽省、山东省,产业集中度相对较高。

图表6:截至2024年3月25日中国葡萄种植相关企业数量top10省份

(数据来源:天眼查 制图:云果产业大脑)

3.2. 加工市场主体分析

近年来,国民收入增长和饮食西化不断推动着葡萄加工产品需求,加工消费占比进一步增加——在一定程度上拉动了全国葡萄加工相关企业注册量的增长。天眼查数据显示,截至2024年3月25日,中国共有约16874家葡萄加工相关企业,是种植相关企业数量(66007家)的1/4。从地区分布来看,福建省、新疆维吾尔自治区、山东省位列前三,产业集中度也相对较高。

图表7:截至2024年3月25日中国葡萄加工相关企业数量top10省份

(信息来源:企查查 制图:云果产业大脑)

天眼查数据显示,全国葡萄酒加工相关企业的注册量整体呈正增长态势。截至2024年3月25日,中国共有约3598家葡萄酒加工相关企业,是葡萄加工相关企业数量(16874家)的1/5。从地区分布来看,山东省、吉林省、广东省位列前三。

图表8:截至2024年3月25日中国葡萄酒加工相关企业数量top10省份

(信息来源:企查查 制图:云果产业大脑)

4. 对外贸易分析

4.1. 进口分析

4.1.1. 进口量、进口金额逐年下降

中国海关数据显示,2018年以来,随着国内葡萄产能、品质以及加工能力的提升,中国葡萄相关商品总进口量逐年下降,进口金额随进口量同步呈现逐年下降态势。2023年中国葡萄相关商品进口量为47万吨,同比减少了10.06万吨,降幅约17.63%;进口金额为17.52亿美元,同比减少3.13亿美元,降幅约15.16%;较2018年进口量减少了50.05万吨,降幅为51.57%,进口金额减少了17.78亿美元,降幅为50.37%。

图表9:中国葡萄相关商品进口量及进口金额变化趋势

(数据来源:中国海关 制图:云果产业大脑)

4.1.2. 主要进口商品

从进口商品类型来看,中国主要进口的葡萄相关商品为“鲜葡萄”、“装入≤2升的容器的鲜葡萄酿造的酒”、“装入10升以上容器的鲜葡萄酿造的酒(未加香料)”、“其他葡萄汁”、“葡萄干”、“葡萄汁,白利糖度值≤30”、“葡萄汽酒”、“装入2升以上但不超过10升容器的鲜葡萄酿造的酒(未加香料)”。

其中,“鲜葡萄”的进口量相对较大,受单价差异等综合因素影响“装入≤2升的容器的鲜葡萄酿造的酒”则进口金额相对较大。2023年“鲜葡萄”的进口量为16.67万吨,进口金额为4.84亿美元,在同年的中国葡萄相关商品总进口量(47万吨)和总进口金额(17.52亿美元)中所占的比重分别为35.47%、27.65%。“装入≤2升的容器的鲜葡萄酿造的酒”的进口量为15.16万吨,进口金额为10.01亿美元,在同年的中国葡萄相关商品总进口量(47万吨)和总进口金额(17.52亿美元)中所占的比重分别为32.26%、57.13%。

图表10:2023年葡萄相关商品进口量及进口金额对比

(数据来源:中国海关 制图:云果产业大脑)

4.2. 出口分析

4.2.1. 年出口量波动上升,出口金额波动下降

近年来,中国葡萄产业组织化程度不断提高,优质企业和品牌不断壮大,质量检验标准与进口国际标准接轨,在一定程度上促进了葡萄产业的出口发展。

中国海关数据显示,2018~2023年,中国葡萄相关商品总出口量呈波动上升趋势,总出口金额则受全球葡萄以及葡萄酒等葡萄制品行情萧条的影响,波动下降。2023年中国葡萄相关商品总出口量达52.68万吨,同比增长了12.96万吨,增幅为32.63%;总出口金额达9.22亿美元,同比增长了1.18亿美元,增幅为14.72%。与2018年相比,出口量增长了21.91万吨,增幅约为71.19%;出口金额下降了1.8亿美元,降幅为16.31%。

图表11:中国葡萄相关商品总出口量及总出口金额变化趋势

(数据来源:中国海关 制图:云果产业大脑)

4.2.2. 出口商品概况

从出口商品类型来看,2023年,中国葡萄相关主要出口商品为“鲜葡萄”、“葡萄干”、“装入≤2升的容器的鲜葡萄酿造的酒”、“其他葡萄汁”、“装入2升以上但不超过10升容器的鲜葡萄酿造的酒(未加香料)”、“葡萄汁,白利糖度值≤30”、“装入10升以上容器的鲜葡萄酿造的酒(未加香料)”、“葡萄汽酒”。

其中“鲜葡萄”的出口规模相对较大,出口量及出口金额分别为48.34万吨、8.14亿美元,在全国葡萄相关商品总出口量(52.68万吨)和总出口金额(9.24亿美元)中所占的比重分别为91.76%、88.25%。

图表12:2023年葡萄相关商品出口量及出口金额对比

(数据来源:中国海关 制图:云果产业大脑)

5. 加工与品牌

中国葡萄的消费以鲜食为主,销售的渠道和选购方法繁多,传统的零售方式有水果超市、商店、小商贩以及零售;而新型的则有电商、冷链物流和水果连锁店等等。

从加工来看,中国葡萄精深加工技术落后等问题持续存在。全国仅10%的葡萄用于酿酒,不足10%的葡萄用于制干、制汁或制醋,很少部分用于其他加工产品。

5.1. 葡萄酒产量逐年下降

中国葡萄酒产区,几乎覆盖了国内全部适合种植酿酒葡萄的区域。国家统计局统计数据显示,受需求端社会整体经济下行以及葡萄酒市场萧条等综合因素影响,2018~2023年中国葡萄酒产量逐年下降。2023年中国葡萄酒产量为84.9万千升,同比减少32.83%,较2018年减少了80.03%。2024年1~2月全国葡萄酒产量为2万千升,同比增长17.6%;约是2023全年产量的2.36%。

图表13:中国葡萄酒产量变化趋势

(数据来源:国家统计局 制图:云果产业大脑)

5.2. 葡萄酒市场规模小幅回升

由于未能形成普及型消费,加之进口葡萄酒以及白酒在内的其他酒种挤压,国产品牌葡萄酒产品质量同质化严重,缺乏核心竞争力等等综合因素影响。2019~2020年间,国产葡萄酒的产量、销售额和利润等主要指标均呈持续下跌趋势,市场规模一度降至500亿元以下;2021~2022年,随着国家和地方政府对葡萄酒产业的愈加重视、领军企业的战略调整、中小酒庄的逐步成熟和国货风潮的流行,中国葡萄酒市场规模开始小幅回升。

图表14:中国葡萄酒市场规模

(数据来源:公开资料整理 制图:云果产业大脑)

2022年,中国葡萄酒市场规模回升至587.2亿元,同比较2021年增长了76.4亿元,增幅约14.96%;与2016年的803亿元相比,减少了215.8亿元,降幅约26.87%;与峰值年份(2018年的865.4亿元)相差278.2亿元。

5.3. 葡萄酒企业运营分析

从代表性公司的数据来看,葡萄酒行业的上市公司中,烟台张裕葡萄酿酒股份有限公司的竞争力排名最强,2022年葡萄酒业务收入达28.41亿元,葡萄酒产销量分别为66269吨和65540吨;其次是威龙葡萄酒股份有限公司和王朝酒业集团有限公司,葡萄酒业务收入分别达4.72亿元、2.41亿元。2023年1~6月,烟台张裕葡萄酿酒股份有限公司业务收入以19.66亿元遥遥领先。

图表15:2022年、2023年1~6月中国葡萄酒上市企业业务收入及产销情况

(数据来源:企业年报、半年报 制图:云果产业大脑)

5.4. 葡萄(含葡萄酒)品牌价值分析

近年来,国内葡萄产业相关企业品牌意识逐渐增强,着力打造具有区域乃至全国性的知名品牌,通过强化地理标志农产品品牌建设,推动地域特色农产品产业集聚发展,形成完整的产业链及规模优势。

2023年8月10日,中国地标节组委会、《品牌观察》杂志社联合发布《国家地理标志葡萄品牌价值排行榜》,全国26个省份共73个葡萄(含葡萄酒)品牌上榜,73个国家地理标志葡萄品牌价值总额为5704.64亿元,每个国家地理标志葡萄平均品牌价值为78.15亿元。其中贺兰山东麓葡萄酒、烟台葡萄酒、吐鲁番葡萄品牌价值排名前三,分别为739.12亿、655.92亿元、413.26亿元。

产品示例

报告目录1. 中国葡萄生产现状分析

1.1. 生产规模

1.1.1. 面积:常年保持在1050万亩以上

1.1.2. 产量:持续增加

1.2. 主栽品种:巨峰系优良品种、无核品种发展迅速

1.3. 国际地位:面积第4、产量第1

2. 主要产区

2.1. 产区分布

2.2. 重点产区

2.2.1. 新疆:面积、产量均居全国首位

2.2.1.1. 生产规模

2.2.1.2. 主要产区

2.2.1.3. 栽培品种

2.2.2. 河北:产量位列全国第2位、面积位列全国第3位

2.2.2.1. 生产规模

2.2.2.2. 主要产区

2.2.2.3. 栽培品种

2.2.3. 山东:产量位列全国第3位、面积位列全国第7位

2.2.3.1. 生产规模

2.2.3.2. 主要产区

2.2.3.3. 栽培品种

2.2.4. 云南:产量位列全国第4位、面积位列全国第6位

2.2.4.1. 生产规模

2.2.4.2. 主要产区

2.2.4.3. 栽培品种

3. 市场主体分析

3.1. 种植市场主体分析

3.2. 加工市场主体分析

4. 对外贸易分析

4.1. 进口分析

4.1.1. 进口量、进口金额逐年下降

4.1.2. 主要进口商品

4.1.2.1. 进口商品概况

4.1.2.2. 鲜葡萄

4.1.2.2.1. 进口量及进口金额整体呈波动下降态势

4.1.2.2.2. 主要进口来源地:澳大利亚、智利

4.1.2.2.3. 主要进口省域:广东省

4.1.2.3. 装入≤2升的容器的鲜葡萄酿造的酒

4.1.2.3.1. 进口量及进口金额整体呈波动下降态势

4.1.2.3.2. 主要进口来源地:法国、智利

4.1.2.3.3. 主要进口省域:上海市

4.1.2.4. 装入10升以上容器的鲜葡萄酿造的酒(未加香料)

4.1.2.4.1. 进口量及进口金额整体呈波动下降态势

4.1.2.4.2. 主要进口来源地:智利、法国、西班牙

4.1.2.4.3. 主要进口省域:山东省

4.1.2.5. 葡萄干

4.1.2.5.1. 进口量及进口金额整体呈波动下降态势

4.1.2.5.2. 主要进口来源地:乌兹别克斯坦

4.1.2.5.3. 主要进口省域:广东省、新疆维吾尔自治区

4.1.2.6. 其他葡萄汁

4.1.2.6.1. 进口量及进口金额整体呈波动增长态势

4.1.2.6.2. 主要进口来源地:西班牙、智利

4.1.2.6.3. 主要进口省域:上海市

4.2. 出口分析

4.2.1. 年出口量波动上升,出口金额波动下降

4.2.2. 主要出口商品

4.2.2.1. 出口商品概况:“鲜葡萄”比重在88%以上

4.2.2.2. 鲜葡萄

4.2.2.2.1. 出口量在48万吨左右,出口金额在8亿美元左右

4.2.2.2.2. 主要出口销往地:泰国、越南

4.2.2.2.3. 主要出口省域:云南省

4.2.2.3. 葡萄干

4.2.2.3.1. 出口量及出口金额波动增长

4.2.2.3.2. 主要出口销往地:荷兰、阿联酋

4.2.2.3.3. 主要出口省域:山东省

4.3. 进出口比较

4.3.1. 出口量>进口量

4.3.2. 贸易逆差常年保持在8亿美元以上

4.3.3. 出口单价<进口单价

5. 加工与品牌

5.1. 葡萄酒产量逐年下降

5.2. 葡萄酒市场规模小幅回升

5.3. 葡萄酒企业运营分析

5.4. 葡萄(含葡萄酒)品牌价值分析

图表目录

图表1:中国葡萄园面积变化趋势

图表2:中国葡萄单位面积产量变化趋势

图表3:中国葡萄产量变化趋势

图表4:中国葡萄主栽品种结构

图表5:2022年,全球葡萄收获面积与产量Top10国家/地区对比

图表6:中国鲜食葡萄产地地图

图表7:2022年中国葡萄园面积与葡萄产量在各省分布情况

图表8:2022年中国各省葡萄园面积与产量占全国比重明细

图表9:新疆维吾尔自治区葡萄园面积与葡萄产量变化趋势

图表10:2020年新疆维吾尔自治区葡萄生产分布

图表11:河北省葡萄园面积与葡萄产量变化趋势

图表12:2022年河北省葡萄主栽品种占比情况

图表13:山东省葡萄园面积与葡萄产量变化趋势

图表14:2022年山东省葡萄产量分布

图表15:云南省葡萄园面积与葡萄产量变化趋势

图表16:截至2024年3月25日中国葡萄种植相关企业数量top10省份

图表17:截至2024年3月25日中国葡萄加工相关企业数量top10省份

图表18:截至2024年3月25日中国葡萄酒加工相关企业数量top10省份

图表19:中国葡萄相关商品进口量及进口金额变化趋势

图表20:2023年葡萄相关商品进口量及进口金额对比

图表21:中国“鲜葡萄”进口量及进口金额变化趋势

图表22:2023年中国“鲜葡萄”进口来源地进口量及进口金额对比

图表23:2023年中国“鲜葡萄”主要进口省域进口量及进口金额对比

图表24:中国“装入≤2升的容器的鲜葡萄酿造的酒”进口量及进口金额变化趋势

图表25:2023年中国“装入≤2升的容器的鲜葡萄酿造的酒”top10进口来源地进口量及进口金额对比

图表26:2023年中国“装入≤2升的容器的鲜葡萄酿造的酒”主要top10进口省域进口量及进口金额对比

图表27:中国“装入10升以上容器的鲜葡萄酿造的酒(未加香料)”进口量及进口金额变化趋势

图表28:2023年中国“装入10升以上容器的鲜葡萄酿造的酒(未加香料)”进口来源地进口量及进口金额对比

图表29:2023年中国“装入10升以上容器的鲜葡萄酿造的酒(未加香料)”主要进口省域进口量及进口金额对比

图表30:中国“葡萄干”进口量及进口金额变化趋势

图表31:2023年中国“葡萄干”进口来源地进口量及进口金额对比

图表32:2023年中国“葡萄干”主要进口省域进口量及进口金额对比

图表33:中国“其他葡萄汁”进口量及进口金额变化趋势

图表34:2023年中国“鲜葡萄”进口来源地进口量及进口金额对比

图表35:2023年中国“其他葡萄汁”主要进口省域进口量及进口金额对比

图表36:中国葡萄相关商品总出口量及总出口金额变化趋势

图表37:2023年葡萄相关商品出口量及出口金额对比

图表38:中国“鲜葡萄”出口量及出口金额变化趋势

图表39:2023年中国“鲜葡萄”top10出口销往地出口量及出口金额对比

图表40:2023年中国“鲜葡萄”top10出口省域出口量及出口金额对比

图表41:中国“葡萄干”出口量及出口金额变化趋势

图表42:2023年中国“葡萄干”top10出口销往地出口量及出口金额对比

图表43:2023年中国“葡萄干”top10出口省域出口量及出口金额对比

图表44:中国葡萄进出口贸易量及净出口量变化趋势

图表45:中国葡萄进出口贸易金额及贸易逆差变化趋势

图表46:中国葡萄进出口贸易单价变化趋势

图表47:中国葡萄酒产量变化趋势

图表48:中国葡萄酒市场规模

图表49:2022年、2023年1~6月中国葡萄酒上市企业业务收入及产销情况

图表50:2023年国家地理标志葡萄品牌价值排行榜